持ち家か賃貸か、どちらにするべきなのかはこれまでにずーっと議論されてきた永遠のテーマです。

私は元銀行員の立場からみて、「持ち家」の方がたくさんのメリットがあると感じています。

この記事では、家を買うことのメリットとデメリットについて解説していきます。

家を買うメリット①「住宅ローンの金利が安い」

借入には、良い借入と悪い借入があります。

借入をすることは一般的に良くないことと思われますが、実は、借入をすることでレバレッジ(てこの原理)が働き、より多くの利益を生むことも多々あります。

例えば、経営者は事業を始める時や事業拡大をする時には借入をすることが多いのですが、これは借入により多くの売上(もしくは利益)を上げることを目指して設備投資をしたり、従業員を増やしたりします。

ただし、借入をすれば当然「金利」がかかってきますから、闇雲に借入をすることは良いことではありません。

では、どのような借入がいいのかというと、2~3%以下で借りられる借入が良い借入だと考えています。

具体的には以下の通りです。

〇良い借入:住宅ローン、カーローン(銀行)、事業ローン

×悪い借入:カードローン、消費者金融ローン、カーローン(ディーラー)

住宅ローンは変動金利にはなりますが、ネット銀行であれば金利0.5%以下の借入もざらにあります。

また、住宅ローンには団体信用生命保険という、万が一借主が亡くなったり病気になった時に残っている借入残高が0になる保険がついてきます。

こんなに条件が恵まれている借入は他にはなく、住宅ローンは最も良心的な借入だといえます。

なぜ2~3%以下の借入がいいかというと、その分投資に回した方がより多くリターンが見込めるからです。

人気の投資信託だとオルカンや全米株式(VTI)といった平均利回り5~7%が見込める商品がたくさんありますし、高配当株でも3~4%の配当利回りが見込める株式はたくさんあります。

初心者の方におすすめの投資先はこちらでも解説していますので、ぜひご覧ください!

家を買うメリット②「住宅ローン控除を受けられる」

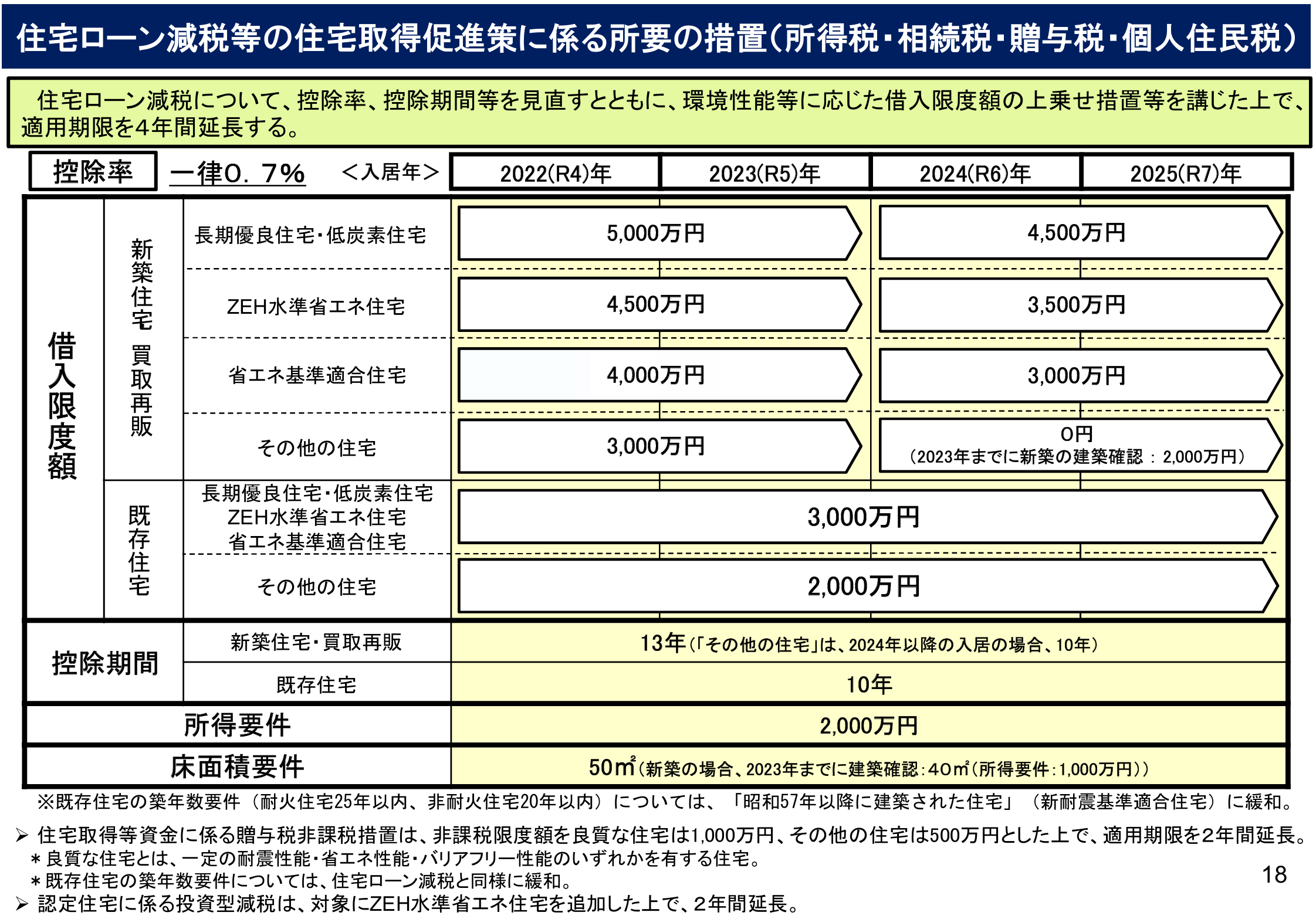

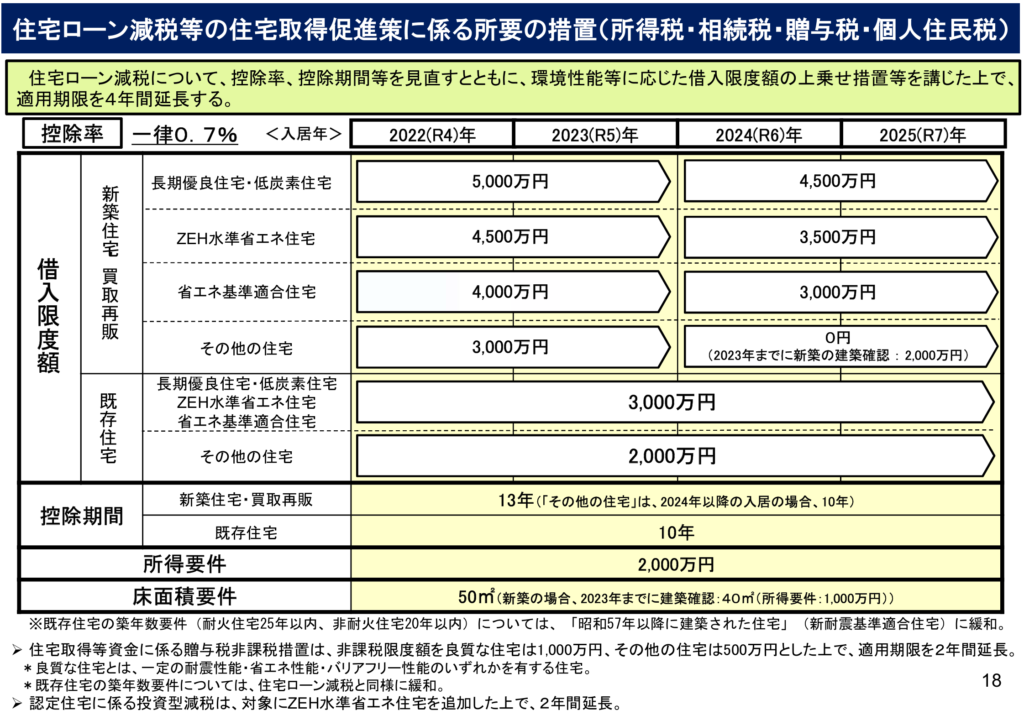

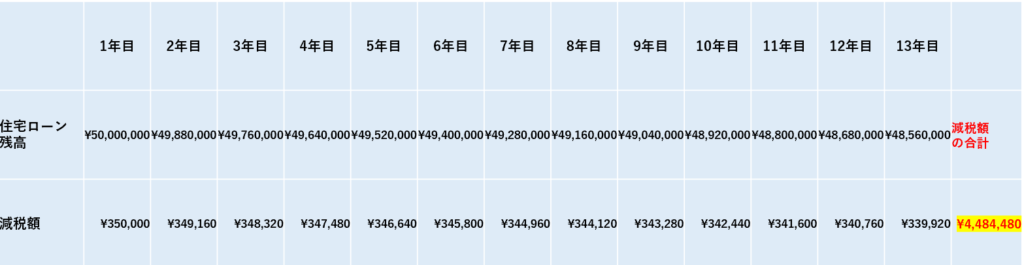

住宅ローンを組む人しか受けることができない節税策に「住宅ローン控除」というものがあります。

正しくは「住宅借入金等特別控除」といい、住宅ローンを使って住宅を新築や中古購入、増改築する場合に、毎年の住宅ローン残高の0.7%を最大13年間、所得税から控除することができる制度です。 (ちなみに、所得税から控除しきれない場合には、翌年の住民税から控除されます。)

こちらが、住宅ローン控除の概要です。

(国土交通省HP 「住宅ローン減税における省エネ性能の必須要件化について」より引用)

例えば、5000万円の住宅ローンを組んだ場合、残高5000万円×0.7%=35万円/年の減税措置を受けることができます。

これが13年間受けられるので、毎月10万円の返済(年間120万円)をしたとすると、合計448万円の減税措置を受けられることになります。

サラリーマンは経営者と違ってできる節税策が限られているため、これだけインパクトのある税額控除は使わない手はないと思います。

ただし、これだけお得な減税策なので、当初は2021年に廃止される予定だったのが現在は2025年に廃止予定となっています。

他にも、2024年からは、長期優良住宅・低炭素住宅やZEH水準省エネ住宅、省エネ基準適合住宅といった環境に配慮した住宅でないと減税は受けられないこととなっており、今後も徐々に縮小されることが見込まれますので、住宅を買おうか迷っている方は気を付けましょう。

家を買うメリット③「不動産投資になる」

お金持ちになるための投資手法に「不動産投資」がありますが、一般の会社員が不動産投資をするには知識面や資金面でのハードルが高く、中々手を出しにくい方が多いと思います。

最近では会社員の方でも始めやすい「ワンルームマンション投資」もよく耳にしますが、表面利回りはプラスでも実際にはマイナスとなるケースも多く、注意が必要です。

また、元銀行員の立場でも、2018年にスルガ銀行による会社員への不正融資が発覚して以来、会社員に対する不動産融資への視線も厳しくなっていると感じていました。

ただし、住宅ローンを利用して持ち家を買うことは会社員でも融資のハードルが低く、ローン完済後は資産にもなるため、不動産投資の一種といえます。

ここで大切なのは、「資産性のある物件を買うこと」です。

資産性のある物件とは、立地が良く、リセールバリュー(再販価値)の高い物件のことをいいます。

物件価格には、建物価格と土地価格が含まれますが、建物価格は耐用年数に応じて価値が低下していきます。

国税庁のHPによると、木造住宅(居住用)の耐用年数は22年となっています。

銀行では、耐用年数の経過した物件の評価額は0(物件の状況にもよりますが・・・)と考えるので、残りの土地価格=物件価格と判断します。

そのため、いかに立地が良い(=土地価格が高い)物件を購入するかが後々資産を築けるかを決めるといっても過言ではありません。

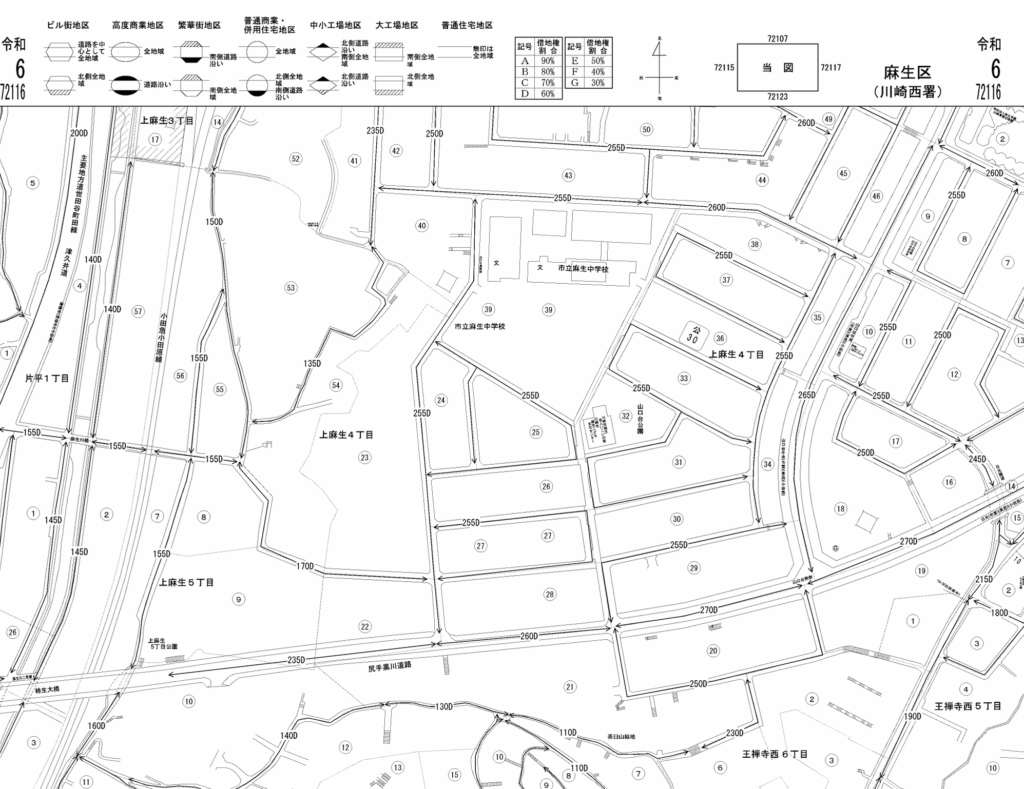

ちなみに、銀行では土地価格を調べるのに路線価図(国税庁HP)をよく使います。誰でも閲覧可能なので、家を買う際に参考にしてみてください!

(国税庁HP 「財産評価基準書路線価図・評価倍率表」より引用)

持ち家のデメリット「金利負担が大きい」「簡単に引っ越しができない」

一方で、持ち家にすることのデメリットもあります。

①金利負担が大きい

住宅ローンの金利が低いとはいっても、35年ローンの総支払額でみると多額の金利を支払うことになります。

例えば、5000万円で変動金利0.5%の住宅ローンを35年返済とした場合、利息の総支払額は約451万円となります。

(イオン銀行HP 「新規お借入れシミュレーション」より引用)

ただし、その分長期投資に資金を回せることを考えると、そのメリットの方が大きいといえます。

②簡単に引越しができない

賃貸と違い、家を購入してしまうと引越しをするハードルがかなり高くなります。

もし騒音がひどい人や気が合わない人の隣になってしまうと、長期間付き合うことになってしまうのは注意が必要です。(これは賃貸でも同じリスクがありますが・・・)

もし家を購入する場合は、これらのデメリットも鑑みながら検討してみてください。

以上、参考になればうれしいです!よければコメントも気軽にお願いします!!

※最終的な投資決定はご自身の判断・責任でお願いします。

当記事に記載のある内容(誤りがあった場合も含む)によって

発生した損失や損害、トラブル等に対し筆者は一切の責任を負いません。

あらかじめご了承ください。